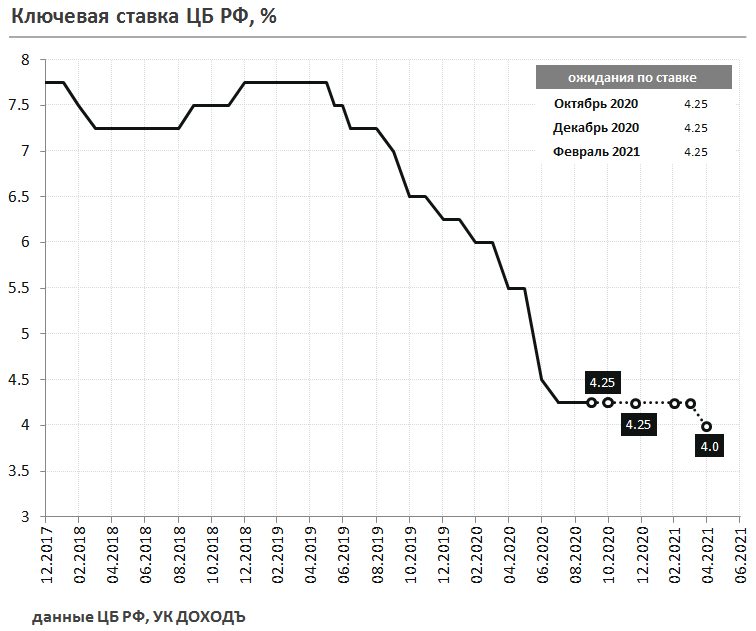

23 октября российский ЦБ проведет заседание, по итогам которого будет определена ключевая процентная ставка. В этой статье мы анализируем основные факторы, определяющие решения относительно денежно-кредитной политики в России.

Главное

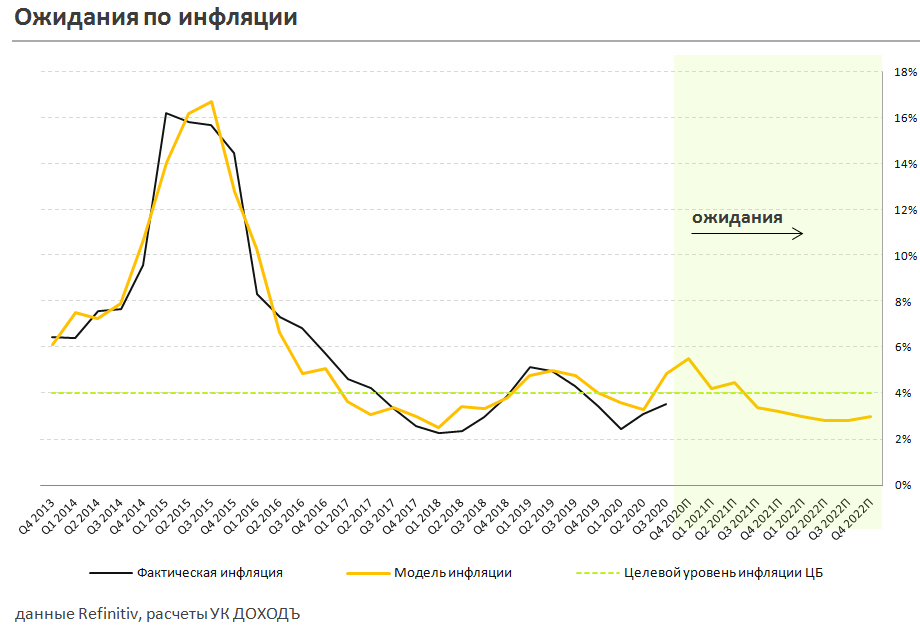

- Инфляция приближается к таргету ЦБ в 4%. В сентябре рост потребительских цен ускорился до 3,7% г/г. По итогам года показатель может превысить 4%.

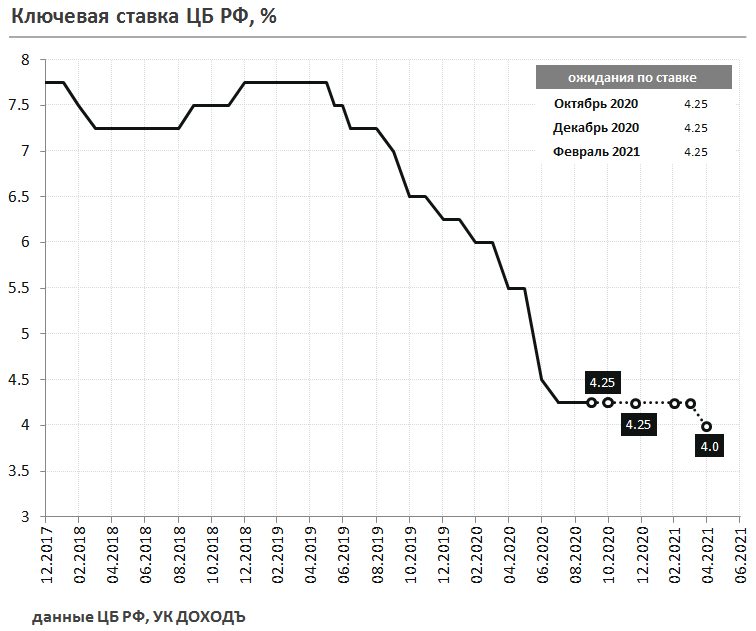

- Ускорение инфляции, высокие инфляционные ожидания населения и ослабление рубля не позволят регулятору продолжить цикл снижения ставки до конца года.

- В 2021 году стагнация внутреннего спроса будет оказывать значительное дефляционное влияние на рост цен. В начале года ставка может быть снижена на 0,25 п.п. до 4,0% с целью возвращения инфляции к целевому уровню.

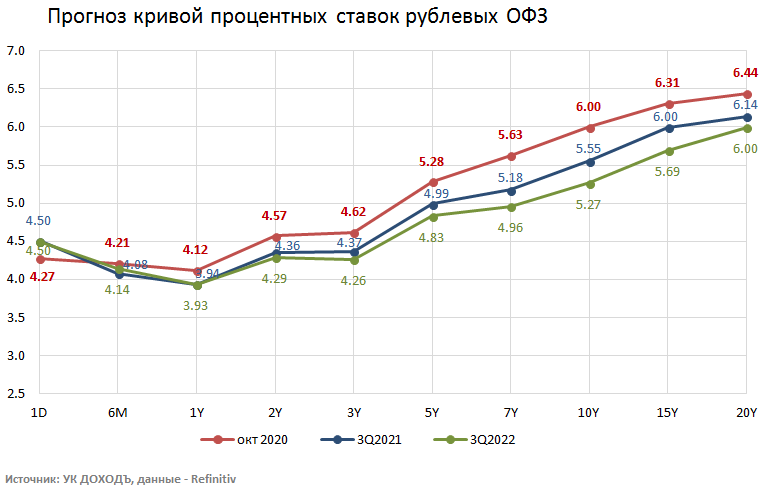

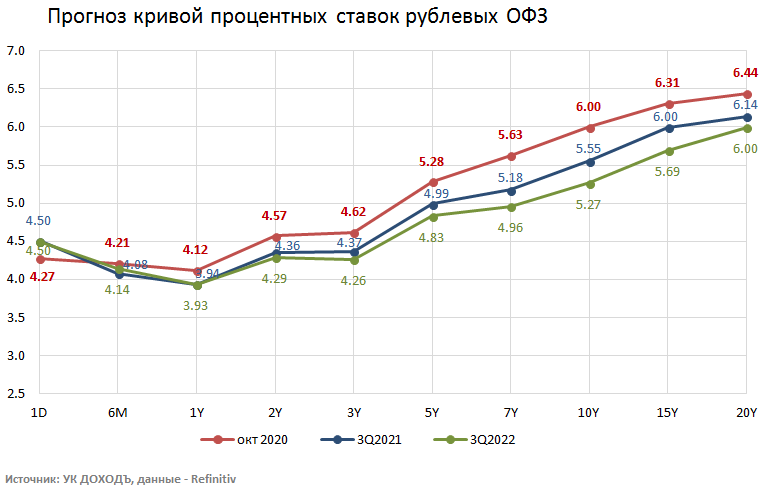

- Ожидаемое параллельное смещение кривой доходностей ОФЗ вниз указывает на стратегию пассивного следования бенчмарку (индексу облигаций).

КОРОНАВИРУС

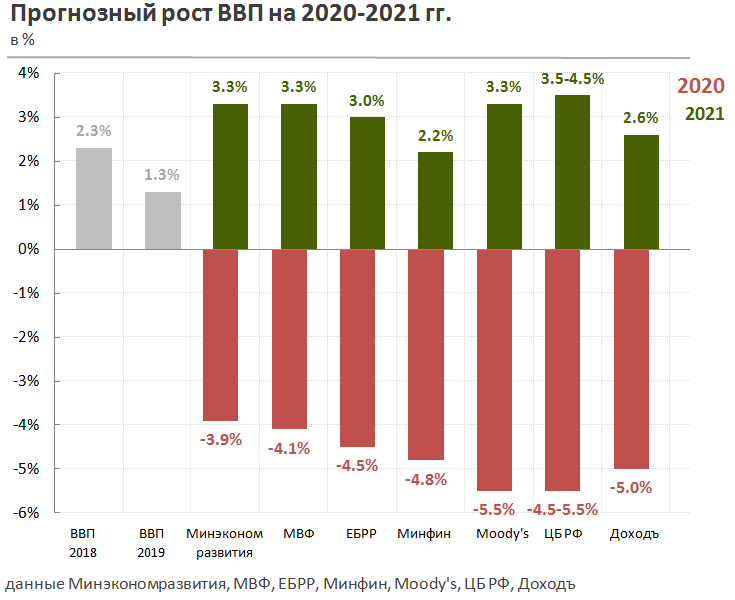

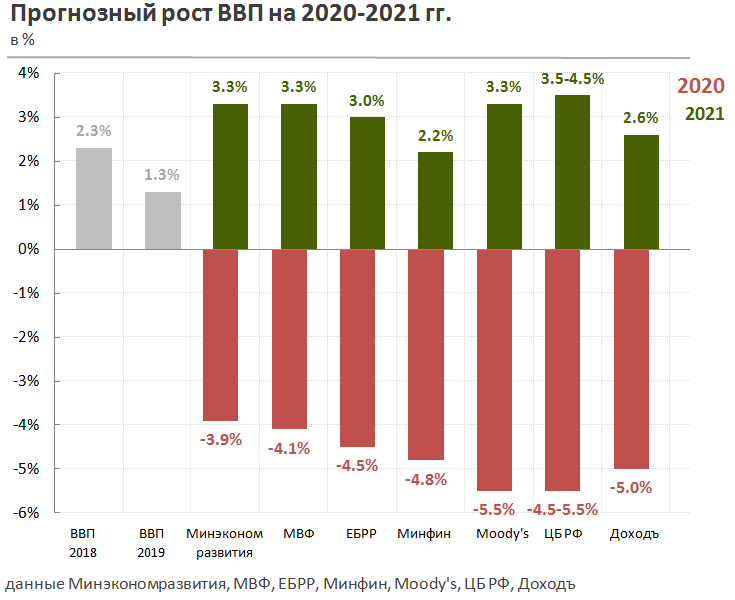

Во 2 квартале темпы восстановления экономики России оказались выше ожиданий. Это привело к улучшению прогнозов динамики ВВП страны в 2020 году крупнейшими финансовыми организациями. В среднем диапазон оценок снижения ВВП России вырос с -5-6% до -4-5%.

Текущая инфляционная динамика не позволяет Банку России снижать ставку, как это требуется экономике. Однако в дальнейшем при снижении инфляции данный шаг может быть востребован, диапазон для снижения ставки есть.

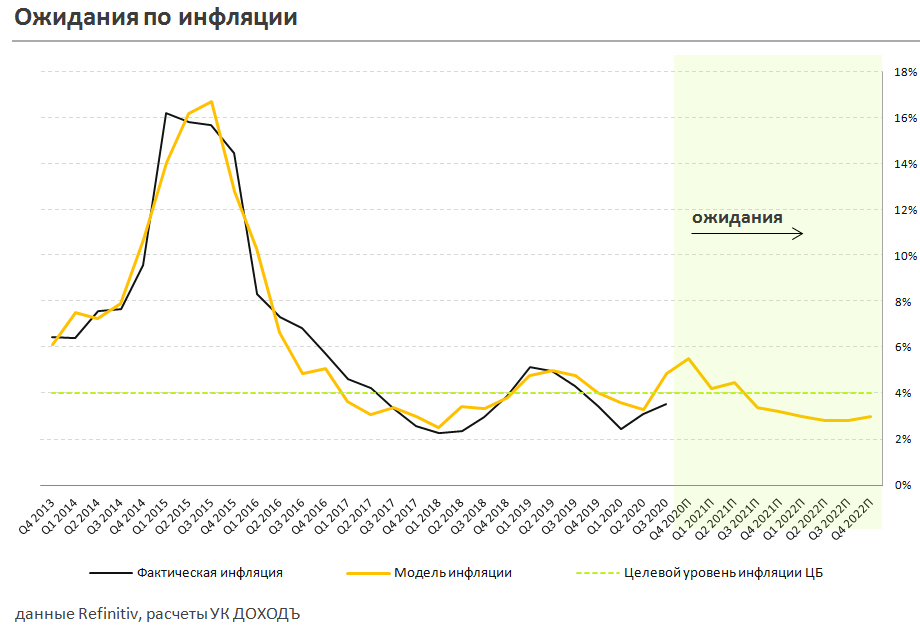

Инфляция приближается к цели цб

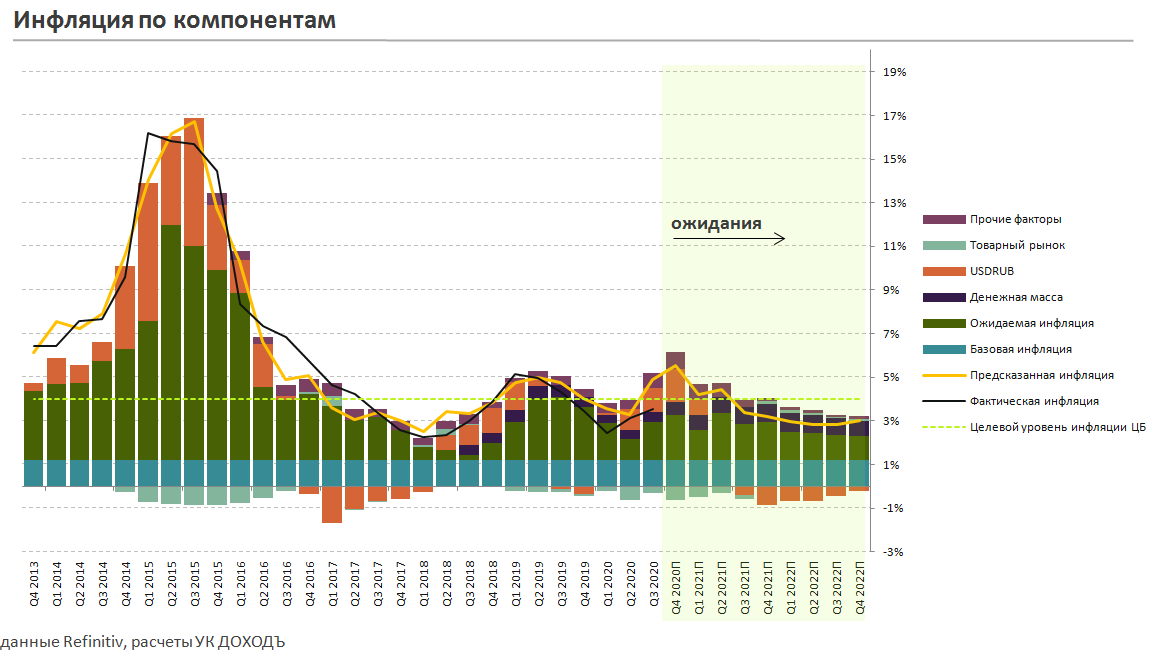

По данным Росстата в сентябре темп роста цен ускорился до 3,7% в годовом выражении после 3,6% в августе и 2,4% в январе. По итогам года ЦБ ожидает инфляцию в пределах 3,7-4,2%. Достижение таргета в 4% не позволит регулятору продолжить цикл снижения ставки.

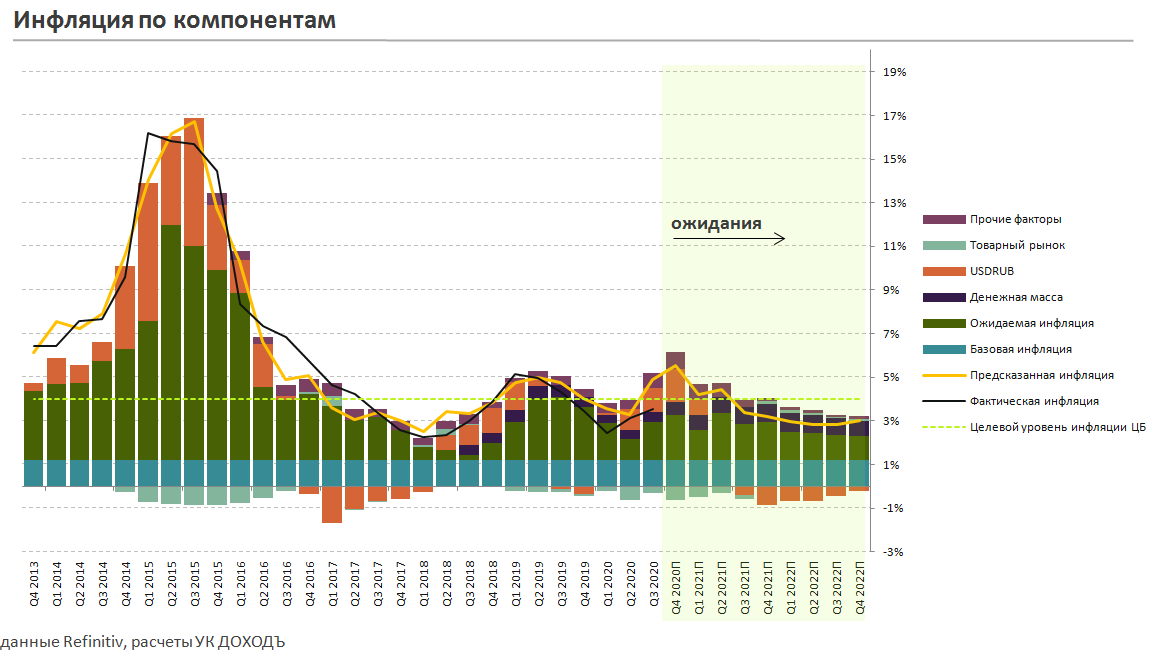

Основные факторы, влияющие на инфляцию

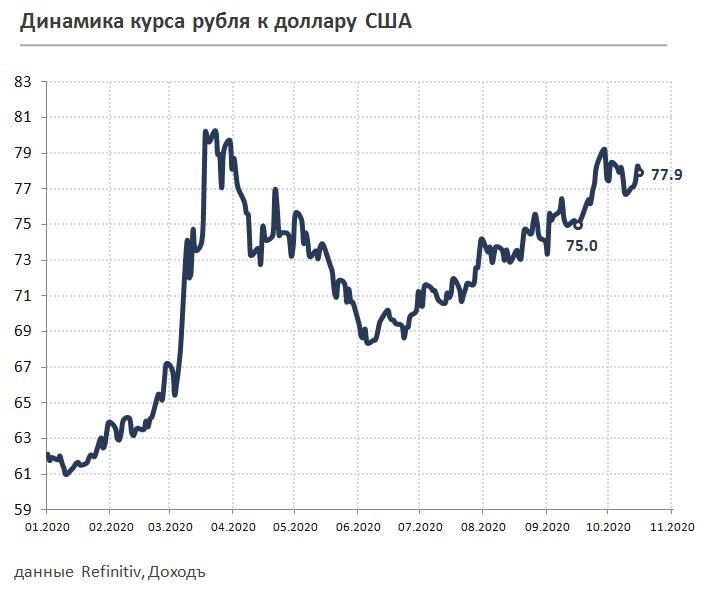

1.Валютный курс

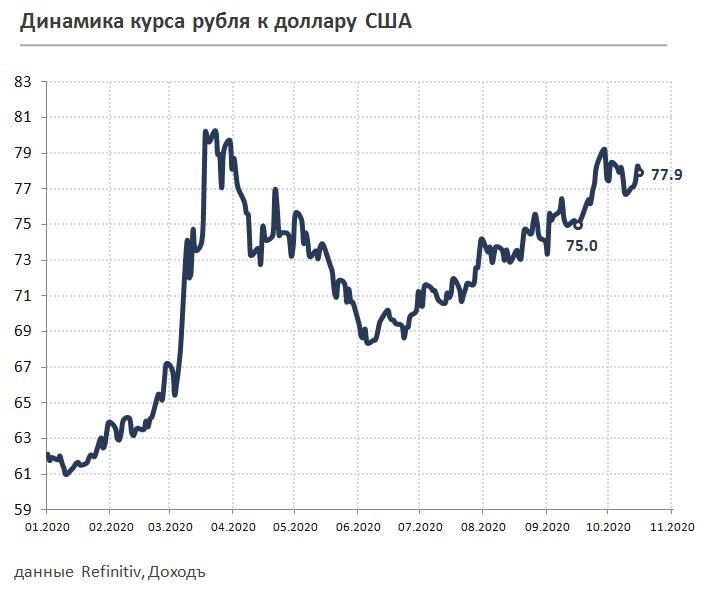

Ослабление рубля оказывает отложенное влияние на рост цен. В связи с очередной волной роста курса USD/RUB с середины сентября мы пересмотрели наш прогноз по инфляции. До конца года мы ожидаем валютный курс около 76 рублей за доллар, что даст 1,5% к росту годовой инфляции. Динамика курса рубля не позволяет регулятору снижать ставку на ближайшем заседании.

2.Инфляционные ожидания населения

Инфляционные ожидания населения, по данным инФОМ, в октябре находятся на высоком уровне. Оценка не позволяет Банку России снижать ставку ниже таргета по инфляции. Согласно модели, вклад фактора в рост цен до конца года составит 2,1%.

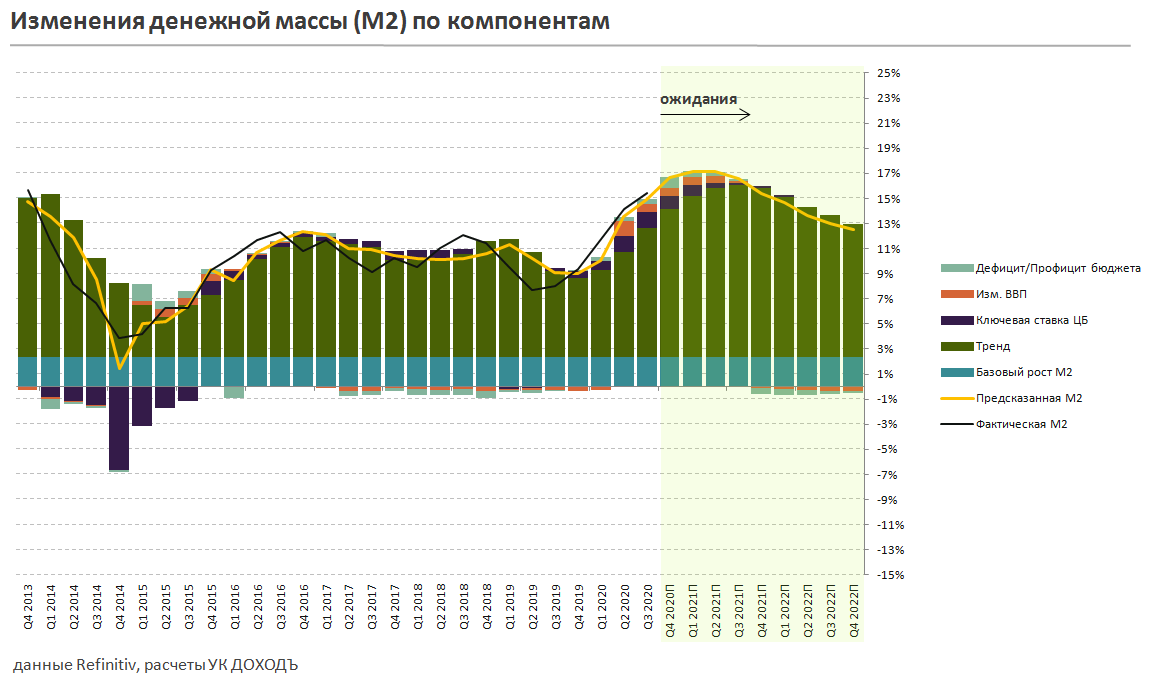

3.Денежная масса

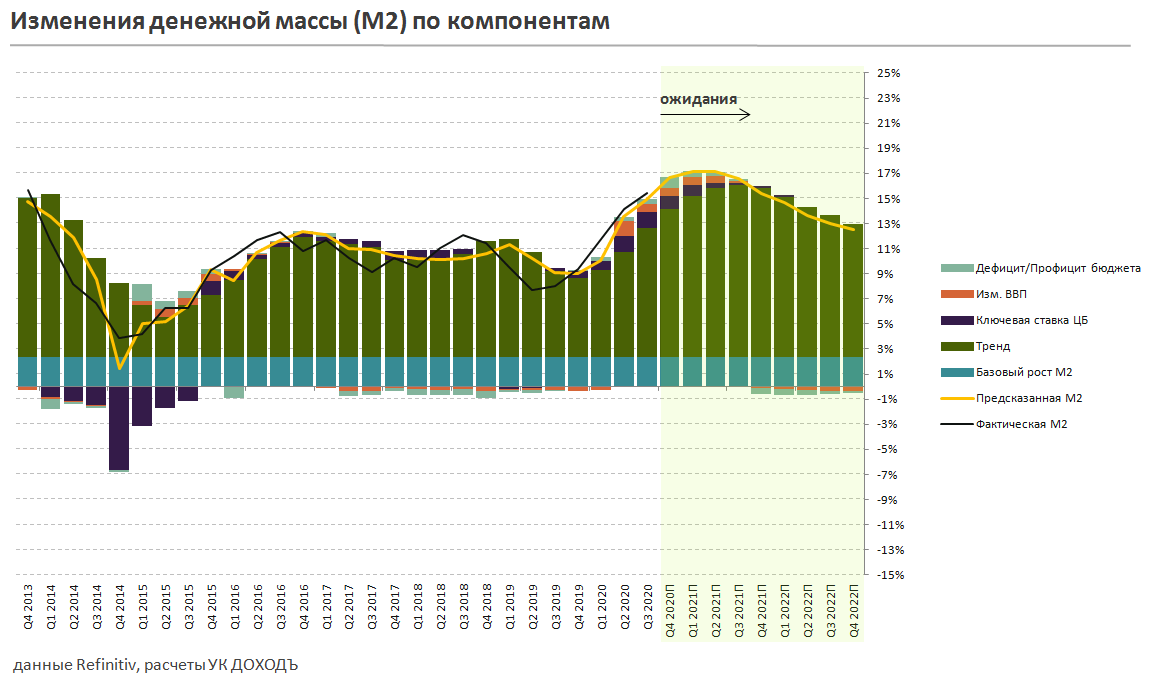

В августе рост денежной массы увеличился до 16,2% в годовом выражении. Основной причиной роста является расширение бюджетного дефицита на фоне увеличения госрасходов в период экономического спада. В структуре денежной массы объем наличных средств в обращении остается на высоком уровне. Его доля составляет 5,4% против 0,7% на начало года, а темпы роста в годовом выражении составляют 27,6%.

По нашей оценке, вклад монетарных факторов в инфляцию 2020 года составит 0,6% с дальнейшим увеличением до 0,8% к концу 2021 года. Высокие темпы роста денежной массы ограничивают потенциал для снижения ставки. При принятии очередного решения, Банк России будет ориентироваться на динамику М2, поскольку сейчас темпы ее роста во многом зависят от возможных новых государственных расходов.

Прогноз инфляции

Инфляция по нашей модели на конец 2020 года превысит 5% и увеличится до 5,2% в годовом выражении. Наибольший вклад в рост цен внесут ослабление рубля (1,5%), инфляционные ожидания населения (2,1%) и рост денежной массы (0,6%).

Решение банка России

Временное ускорение инфляции не позволит Банку России продолжить цикл снижения ставки. Ослабление рубля, высокие инфляционные ожидания населения, а также внешняя неопределенность выступают основными факторами в пользу сохранения ставки в октябре на текущем уровне.

В базовом сценарии весной 2021 года ставка может быть снижена на 0,25 п.п. до 4,0%.

Кривая процентных ставок

В среднесрочном периоде замедление инфляции и действия Центрального банка приведут к снижению рублевых процентных ставок.

В прогнозе кривой процентных ставок мы ожидаем, что ее смещение будет почти параллельным, наклон практически не изменится. Доходность кратко- и среднесрочных облигаций в ближайшие 12 месяцев снизится на 0,2%, долгосрочных – на 0,3-0,4%. Это формирует полную ожидаемую доходность долгосрочных ОФЗ на уровне около 9%.

Такое смещение кривой указывает на стратегию пассивного следования выбранному бенчмарку (индексу облигаций). Необходимости в активном управлении нет.

Вся аналитика

Управляющая компания "ДОХОДЪ", Общество с ограниченной ответственностью (далее Компания) не обещает и не гарантирует доходность вложений. Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения специалистов аналитической службы Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к составлению этой страницы, Компания не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни ее агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом Компания вправе в любой момент внести в информацию любые изменения. Компания, ее агенты, работники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми выше, или вступать в отношения с эмитентами этих ценных бумаг. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.