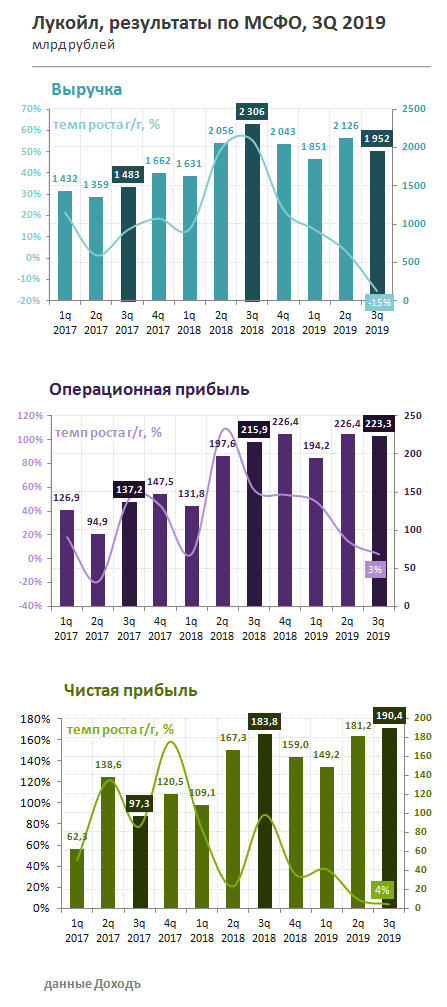

Лукойл, вторая компания по объему добычи нефти в России, опубликовал нейтральные финансовые результаты по итогам 3 квартала 2019 года. Свободный денежный поток позволяет увеличивать выплаты акционерам.

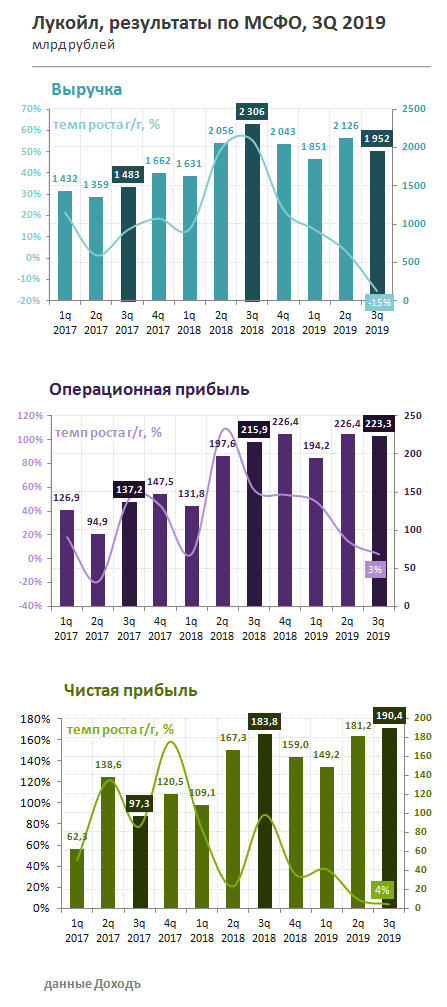

Выручка Лукойла в 3 квартале упала на 15,3% в годовом выражении до 1,95 трлн рублей. Снижение показателя связано с сокращением добычи нефти и газа, а также укреплением курса рубля.

Более низкие темпы роста расходов позволили компании увеличить операционную прибыль на 3,4% до 223,3 млрд рублей. Чистая прибыль выросла на 3,6% до 190,4 млрд рублей. Слабый темп роста прибыли связан с внедрением стандарта МСФО 16 (Аренда) с начала 2019 года, а также убытком по курсовым разницам в размере 4,6 млрд рублей против прибыли в 11,3 млрд рублей годом ранее.

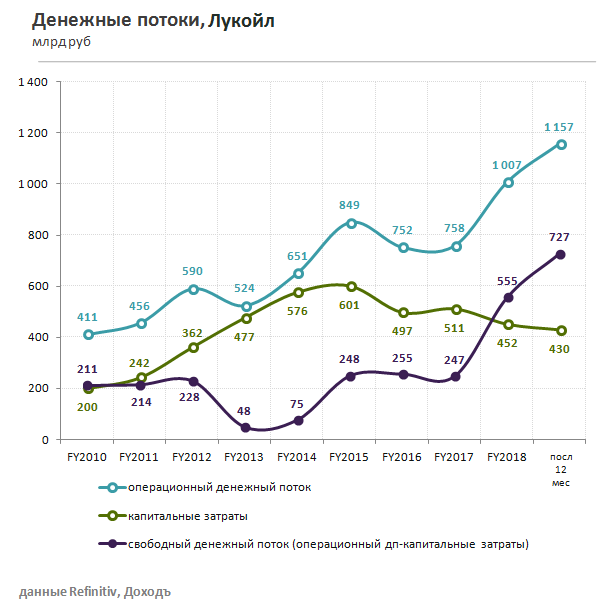

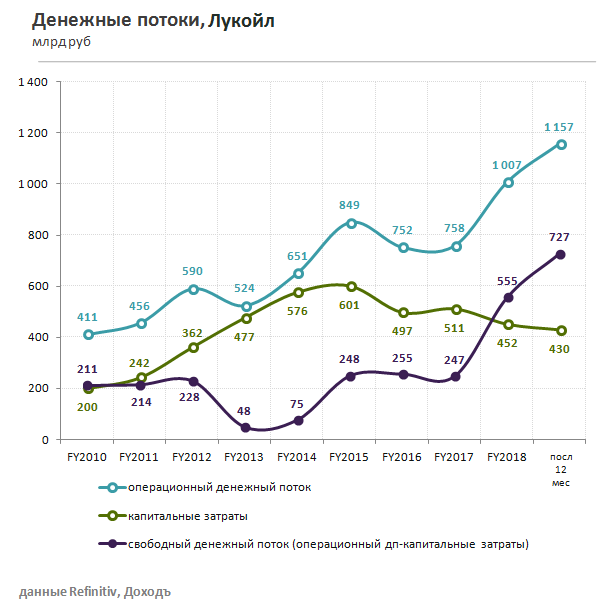

Рекордный свободный денежный поток

Капитальные затраты Лукойла за 9 месяцев 2019 года составили 314,0 млрд рублей (-7,2% к аналогичному периоду прошлого года). Снижение обусловлено сокращением инвестиций в газовые проекты в Узбекистане, а также завершением основных строительных работ на месторождениях в Каспийском море. В 2019 году инвестиции компании составят менее 470 млрд рублей. В 2020 году прогнозируют рост до 550 млрд рублей.

Операционный денежный поток за 9 месяцев вырос на 22% г/г до 831,2 млрд рублей за счет сокращения инвестиций в оборотный капитал. Свободный денежный поток компании увеличился на 51% г/г до рекордных 517,1 млрд рублей. За последние 12 месяцев показатель составил 727 млрд рублей, доходность (FCF/Market Cap) 16,8%, что является лучшим результатом в российском нефтегазовом секторе.

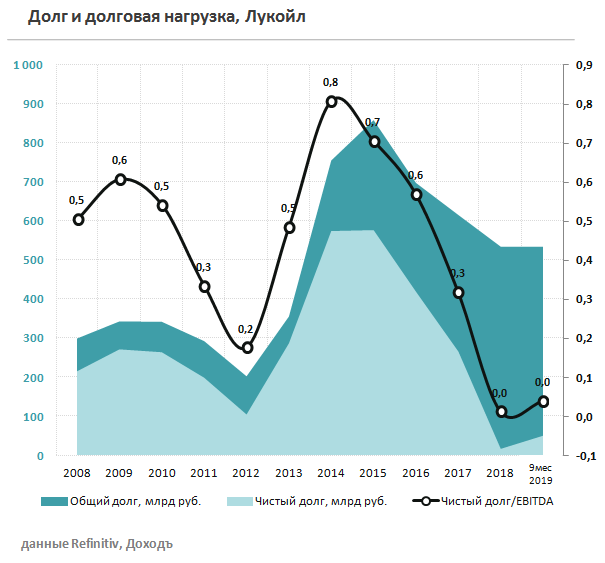

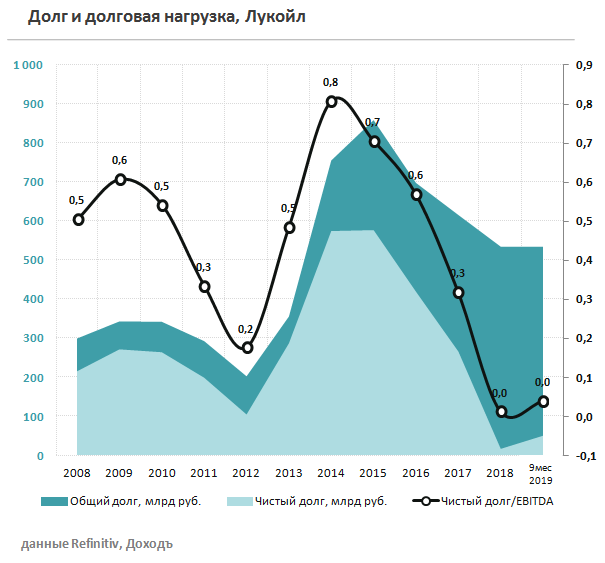

Долг

Денежные средства на балансе Лукойла практически полностью покрывают размер долга, поэтому долговая нагрузка по коэффициенту «Чистый долг/EBITDA» находится на минимальном уровне.

Новая программа выкупа акций

1 октября 2019 года Лукойл начал новую программу обратного выкупа акций на общую сумму до $3 млрд, которая будет действовать до 30 декабря 2022 года.

Выкуп акций, в т.ч. в форме депозитарных расписок, будет осуществляться на открытом рынке. Объем программы выкупа составляет 36,3 млн обыкновенных акций Лукойла (5,1% уставного капитала). Buy-back будет осуществляться по цене $82,74 за депозитарную расписку, представляющую одну обыкновенную акцию.

При этом менеджмент отметил, что выкуп будет осуществляться при благоприятной рыночной конъюнктуре, обозначив приоритет дивидендов перед программой.

Предыдущую программу выкупа акций на $3 млрд (4,95% акций) компания досрочно завершила в августе 2019 года благодаря сильному свободному денежному потоку.

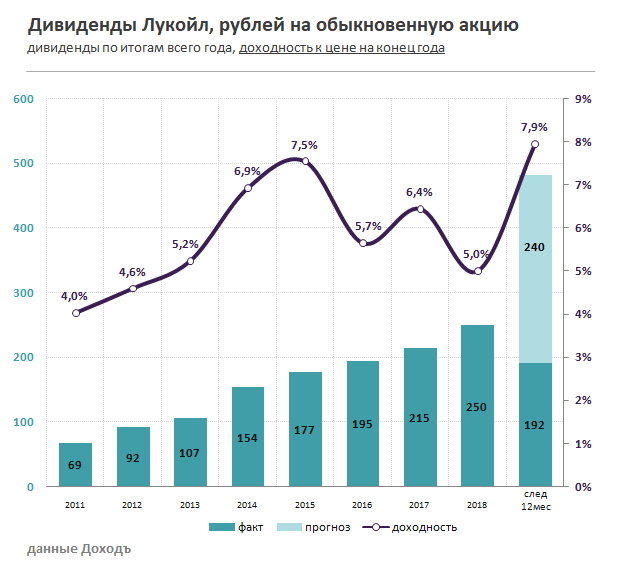

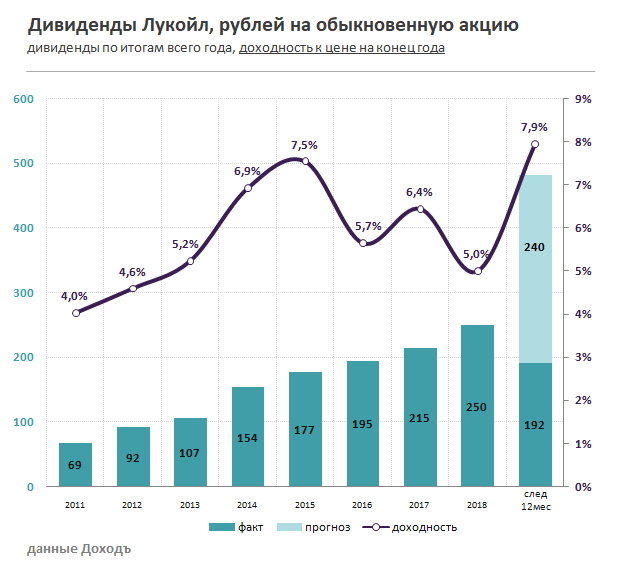

Дивиденды

В октябре 2019 года СД Лукойла утвердил новые принципы дивидендной политики:

- выплаты дважды в год;

- размер промежуточных дивидендов (платят за 9 месяцев) рассчитывается на основании отчетности по МСФО за 6 месяцев;

- на выплаты будут направлять не менее 100% свободного денежного потока (ранее – не менее 25% прибыли), скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций.

В 2018 году на выплаты направили 187,5 млрд рублей, что эквивалентно 34% скорректированного свободного денежного потока или 30% прибыли по МСФО.

По результатам 9 месяцев 2019 года Лукойл уже рекомендовал распределить в качестве дивидендов весь скорректированный свободный денежный поток за полугодие в размере 133 млрд рублей (40% полугодовой прибыли по МСФО), увеличив размер дивиденда в 2 раза г/г. Отметим, что на выкуп акций в 1 полугодии компания также потратила 133 млрд рублей. В 3 квартале – еще 111 млрд рублей.

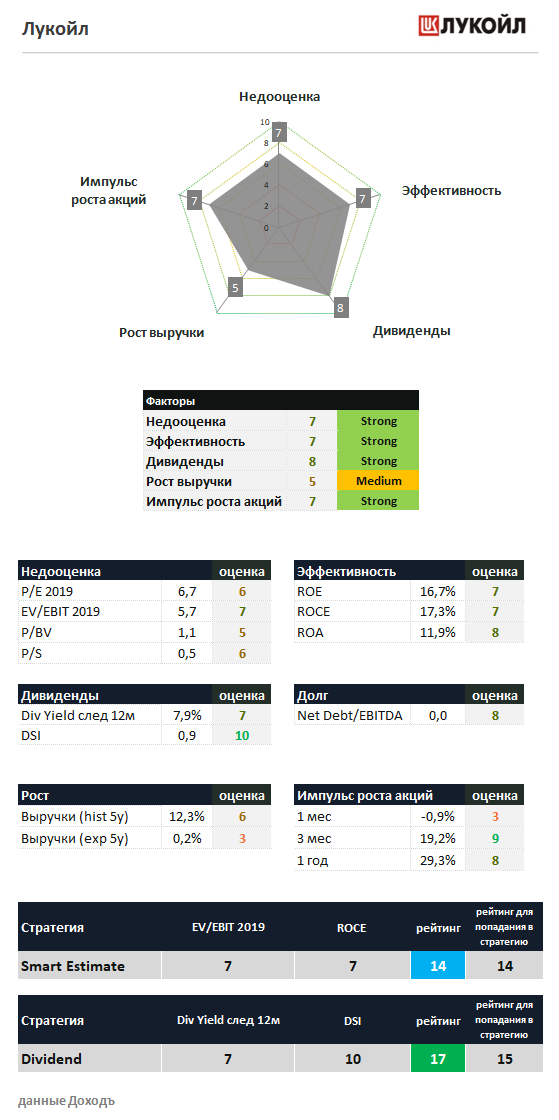

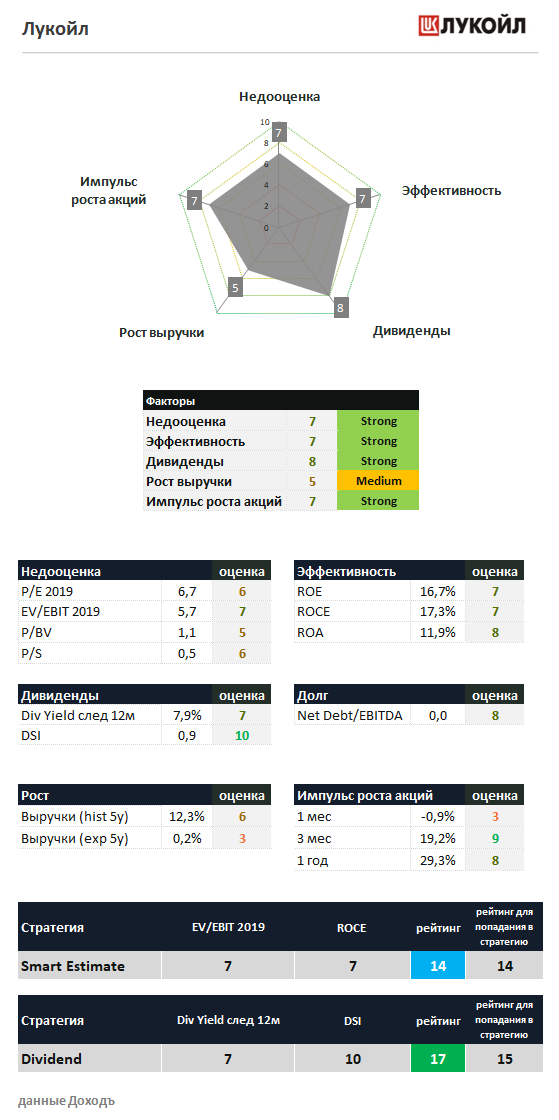

Мы полагаем, что текущая конъюнктура рынка не позволит Лукойлу осуществлять выкуп акций так же активно, что отразится на росте дивидендных выплат. Суммарные выплаты по итогам 2019 года могут составить около 315 млрд рублей, что сформирует дивидендную доходность на уровне 7,9% к текущей цене. С учетом высокого индекса стабильности дивидендов, этого достаточно для включения акций Лукойла в дивидендную стратегию.

Оценки и мультипликаторы

При текущих ценах на нефть Лукойл стоит немного дешевле рынка (P/E 2019 = 6,7x; EV/EBIT 2019 = 5,7x). Высокие показатели рентабельности позволяют акциям остаться в портфеле недооцененных и эффективных компаний Smart Estimate.

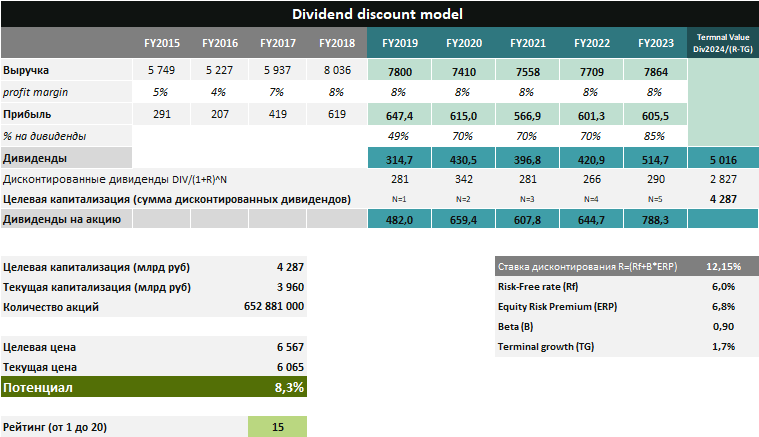

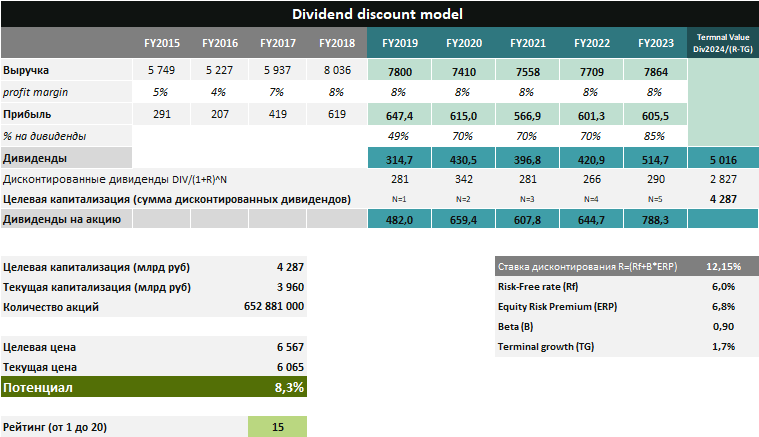

DCF-модель (дисконтирование будущих дивидендов)

Даже при относительно невысоких ожиданиях темпа роста выручки и прибыли Лукойла, DCF-модель дает хороший потенциал роста акций компании. Рейтинг 15 из 20, соответствует рекомендации «Buy» - держать долю акций в портфеле выше, чем предполагает бенчмарк.

МСФО (3кв 2019)

Пресс-релиз (3кв 2019)

Лукойл в сервисе «Дивиденды»

Лукойл в сервисе «Анализ Акций»

Вся аналитика

Инвестиционная компания ДОХОДЪ, Акционерное общество (далее Компания) не обещает и не гарантирует доходность вложений. Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения специалистов аналитической службы Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к составлению этой страницы, Компания не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни ее агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом Компания вправе в любой момент внести в информацию любые изменения. Компания, ее агенты, работники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми выше, или вступать в отношения с эмитентами этих ценных бумаг. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.